Thuế thu nhập cá nhân đã không còn phù hợp: Nhiều nghịch lý cần sửa sớm

Các chuyên gia cho rằng đang có những bất cập và nghịch lý liên quan quy định về thuế thu nhập cá nhân cần phải sửa để tạo sự công bằng cho các đối tượng nộp thuế

Trong khi nhiều người lao động đóng thuế thu nhập cá nhân (TNCN) đầy đủ thì rất nhiều đối tượng khác lại chỉ đóng thuế khoán với mức rất thấp so với thu nhập "khủng", là chưa công bằng.

Sửa quy định để tạo công bằng

Hiện nay, những người có tầm ảnh hưởng trong các lĩnh vực (KOLs) và có thu nhập cao như YouTuber, TikToker, Facbooker... thuộc nhóm chịu thuế TNCN ở mức thấp, thậm chí bỏ lọt thuế. Đơn cử năm 2022, chủ kênh YouTube T.C. TV ở tỉnh Quảng Ninh thừa nhận với các cơ quan chức năng chưa thực hiện nghĩa vụ thuế khi thu nhập từ kênh YouTube và quảng cáo trong 4 năm (2018 - 2022) hơn 11 tỉ đồng, tức tương đương 2,75 tỉ đồng/năm.

Thế nhưng, chủ kênh này chỉ nộp thuế suất 7%, bao gồm 5% thuế GTGT và 2% thuế TNCN. Nếu so với những người thu nhập trên 60 triệu đồng/năm từ tiền công, tiền lương phải nộp thuế TNCN 10% thì là bất công và nghịch lý.

Các văn nghệ sĩ cũng là đối tượng có thu nhập được đánh giá cao vượt trội với mức cát-xê và thu nhập "khủng" nhưng rất khó kiểm soát việc họ có kê khai và đóng thuế đúng quy định hay không? Liên quan việc kê khai thuế TNCN của giới văn nghệ sĩ, một cán bộ của Cục Thuế TP HCM cho biết hiện nay, một số công ty tổ chức sự kiện thường "bao" thuế khi chi trả thù lao cho diễn viên, ca sĩ.

Nhưng do các công ty này không kê khai thông tin nên cơ quan thuế không thể biết được thu nhập của diễn viên hay ca sĩ đó. Phải khi tiến hành kiểm tra các công ty tổ chức sự kiện, nếu cán bộ thuế có thể phát hiện gian lận về thuế thì sẽ tiến hành xử lý theo quy định.

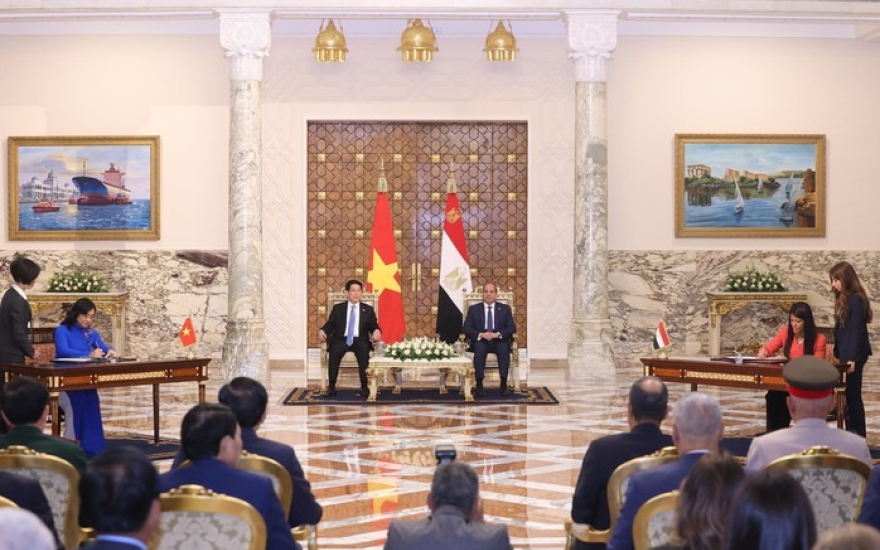

Mức đóng thuế thu nhập cá nhân của người làm công ăn lương trong khu vực nhà nước và những đối tượng kinh doanh tự do đang có sự bất hợp lý, thiếu công bằng. Ảnh: HOÀNG TRIỀU

Trao đổi với Báo Người Lao Động, TS Lê Đạt Chí, Trường ĐH Kinh tế TP HCM, cho biết nhiều quy định về thuế TNCN hiện tại đang tạo ra sự lựa chọn cho những đối tượng có thu nhập "khủng".

Cụ thể, với những người nổi tiếng như văn nghệ sĩ, đối tượng kinh doanh online, các YouTuber, TikToker, Facebooker... có thể chọn đóng thuế khoán (mức rất thấp) hoặc đóng thuế TNCN tùy theo kê khai. Khi có sự lựa chọn như vậy, những cá nhân này thường chọn phương án có lợi nhất để đóng thuế thấp nhất.

Ngược lại, những người làm công ăn lương, người lao động ở doanh nghiệp, cơ quan, đơn vị hành chính sự nghiệp lại chỉ có một lựa chọn là nộp thuế TNCN theo biểu thuế suất hiện hành.

Trong khi biểu thuế suất hiện hành với mức thuế tối đa 35%, có tới 7 bậc và các bậc thuế lại quá gần nhau nên không khuyến khích được sự cố gắng, nỗ lực để tăng thu nhập của người lao động vì thu nhập vừa nhích tăng lên sẽ phải đóng bậc thuế TNCN mới cao hơn.

Các chuyên gia cũng chỉ ra đa phần KOLs có thu nhập cao có thể dễ dàng lập công ty riêng, từ đó khai báo tăng số lượng nhân viên so với thực tế và được khấu hao chi phí hợp lý, hợp lệ. Tỉ lệ đóng thuế qua công ty sẽ thấp hơn so với tỉ lệ thuế TNCN mà người làm công ăn lương phải nộp hằng năm.

Thực tế, mức thuế khoán được đưa ra trong bối cảnh cơ quan thuế chưa xác định được những yếu tố đầu vào - đầu ra về thu nhập của các đối tượng chịu thuế, như đối với những lĩnh vực kinh doanh online, kinh doanh trên nền tảng mạng trực tuyến...

Tuy nhiên, nhiều ý kiến cho rằng chỉ nên áp dụng thuế khoán thuế TNCN trong thời gian ngắn rồi điều chỉnh cho phù hợp với thực tế, thay vì giữ nguyên mức thuế khoán và mức thuế TNCN rất thấp so với mức chịu thuế TNCN tối đa 35% của người làm công ăn lương.

Trước thực tế trên, TS Lê Đạt Chí kiến nghị sửa quy định luật cho phép Chính phủ chủ động xem xét mức điều chỉnh giảm trừ gia cảnh và ngưỡng thu nhập chịu thuế cố định phù hợp với thực tế tình hình kinh tế trong từng năm. Theo các chuyên gia, chính sách thuế cần vừa phải động viên vừa phải điều tiết giữa các nhóm đối tượng để không tạo ra những lỗ hổng và bất hợp lý.

Hàng loạt mâu thuẫn

Các chuyên gia kinh tế, chuyên gia thuế cũng chỉ ra những mâu thuẫn về mức thuế phải nộp của các đối tượng chịu thuế TNCN.

Theo quy định tại Thông tư 92/2015 của Bộ Tài chính, hộ kinh doanh, người bán hàng online qua kênh thương mại điện tử, Facebooker, YouTuber... (cá nhân nộp thuế khoán) có doanh thu từ 100 triệu đồng/năm trở xuống thì được miễn thuế.

Nếu doanh thu từ trên 100 triệu đồng/năm trở lên, sẽ phải nộp thuế trên toàn bộ doanh thu với mức 1,5% (gồm thuế TNCN 0,5% và thuế GTGT 1%). Tương tự, đối với tài xế xe công nghệ, Nghị định 126/2020 quy định nếu doanh thu trên 100 triệu đồng/năm phải nộp thuế 1,5% trên doanh thu.

ThS Đồng Minh Hồng, Giám đốc Công ty Dịch vụ Kế toán thuế DVL, nhìn nhận ngưỡng doanh thu miễn thuế 100 triệu đồng/năm không còn hợp lý. Bởi lẽ, với sự trượt giá của lạm phát, chi phí sử dụng vốn cộng với mức độ gia tăng giá cả hàng hóa đầu vào của hộ kinh doanh hiện tại, ngưỡng doanh thu miễn thuế từ 100 triệu đồng trở xuống là rất thấp.

Với tài xế xe công nghệ, nếu doanh thu chịu thuế từ trên 100 triệu đồng/năm cũng rất thấp so với chi phí đầu vào xăng dầu, khấu hao, bảo dưỡng, tiền công, lãi trả góp vay mua xe... Điều này khiến hầu hết người lao động trong lĩnh vực này đều phải nộp thuế 1,5%. Ngưỡng nộp thuế quá thấp cũng khiến cho chi phí quản lý thuế tăng cao dẫn tới hiệu quả thu thuế thấp.

"Luật thuế TNCN cần điều chỉnh theo hướng hộ kinh doanh, cá nhân kinh doanh thương mại có ngưỡng miễn thuế từ 180 triệu đồng/năm trở xuống. Đối với tài xế công nghệ ngưỡng doanh thu miễn thuế thu từ 200 triệu đồng/năm trở xuống, đồng thời giữ nguyên các mức thuế suất như hiện nay là 1,5%" - ông Hồng kiến nghị.

Một điểm bất hợp lý khác của thuế TNCN là người trúng thưởng xổ số kiến thiết, trúng giải Jackpot của Vietlott hàng tỉ đồng, tương đương thu nhập trên 1 tỉ đồng/năm nhưng chỉ đóng thuế TNCN 10% trên số tiền trúng thưởng. Quy định này mâu thuẫn với người có thu nhập gần 1 tỉ đồng từ tiền lương, tiền công (sau khi giảm trừ gia cảnh) phải nộp thuế TNCN với thuế suất cao nhất 35%.

Thy Thơ - Linh Anh/baolangson.vn

- Người dân phải nộp số tiền lớn khi chuyển mục đích sử dụng đất, Phó Thủ tướng chỉ đạo tháo gỡ 06.08.2025 | 08:44 AM

- Giá vàng hôm nay, 6-8: Tăng mạnh khi cổ phiếu quốc tế bị bán tháo 06.08.2025 | 08:44 AM

- KOL, KOC hết thời "làm trời làm đất"! 06.08.2025 | 08:44 AM

- Phó Thủ tướng Hồ Đức Phớc chỉ đạo về quản lý giá điện, xăng dầu 05.08.2025 | 16:33 PM

- Ngân hàng Nhà nước yêu cầu giảm mặt bằng lãi vay 05.08.2025 | 16:33 PM

- Giá vàng hôm nay, 5-8: Bật tăng khi thị trường kỳ vọng FED giảm lãi suất 05.08.2025 | 08:40 AM

- Đại gia xây dựng Coteccons đòi được nợ từ chủ dự án "đất vàng" TPHCM 04.08.2025 | 17:27 PM

- Chưa đề xuất thu thuế 20% lãi giao dịch bất động sản 03.08.2025 | 15:07 PM

- Hơn 87.500 căn hộ ở TPHCM được gỡ vướng pháp lý để cấp sổ 03.08.2025 | 15:07 PM

- Đông Nam Á "nín thở" qua tâm bão thuế quan 03.08.2025 | 14:17 PM